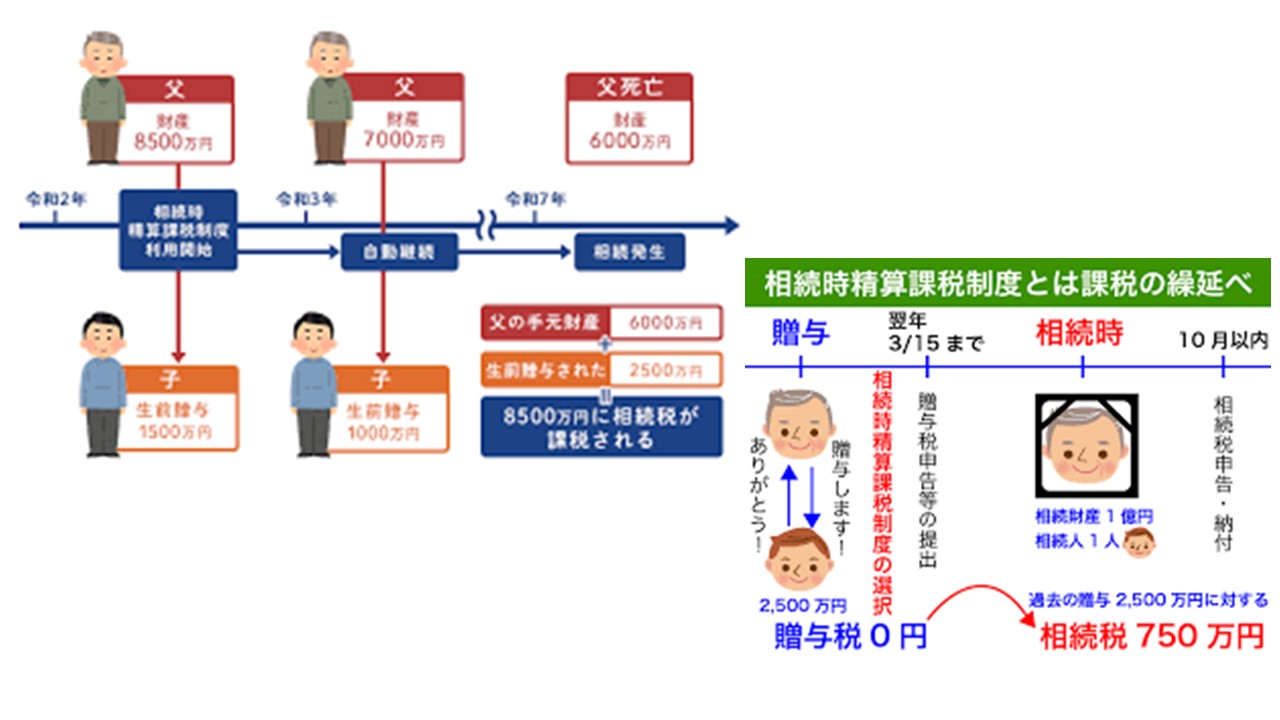

相続時精算課税制度は、のちのち相続税を支払う制度

60歳以上の祖父母・父母から「20歳以上の子や孫」税務署に申請書と届出書を出す

「相続時精算課税を使います」

現金だけではなく

有価証券

不動産

宝石

車など

お金の使い道に制限はない

非課税制度2500万円まで使える(贈与者一人につき)

相続時精算課税制度は、祖母からも、祖父からも同時に各2500万円を受けれる

この制度利用すると、相続税を増やしてしまう可能性が高いし

110万円の贈与税は使えなくなります

注意点

相続時精算課税を利用すると、2人の間では暦年贈与110万円が利用できなくなる

相続時精算課税制度は、2人の間では2500万円までしか利用できない

2500万円を一括で利用するか、1000万円でも一度税務署へ納税手続きが必要になる。

一度この制度を利用すると、その後は全て届出書をださないと20%の課税がされる。

贈与を受けた翌年の2月1日~3月15日に税務署に相続時精算課税制度の届出書をださないと税金がかかる

一度、相続時精算課税制度を受けた後、その後全ての贈与(どんなに少額でも)を税務署に届出書をださないといけない。

絶対に相続時精算課税制度を使ってはいけない人

将来の相続税の節税とはなりません!

つまり、亡くなったら相続税がかかります!

1,自分の財産を贈与によって着実に減らしていきたい人

相続財産として差し戻されるので、相続税の節税対策になりません。

なので、暦年贈与で110万円を行った方が税金がかからなかったことになります。

2,不動産や株式など、時期によって価値が変動する財産を贈与したい人

「故人の財産の足し戻し」なので、価値が変動したら損します

不動産の価値が2000万円→500万円になった場合でも、2000万円で計算します。

価値が減ることがある場合は、相続時精算課税制度はリスクがあります。

未来のことは誰にもわかりません。

3,将来相続が発生した際に小規模宅地等の特例を使いたい人

金額が大きな土地を相続時精算課税制度を使ってしまうと、将来どのタイミングで相続できるかわからない。

将来の相続において、相続時精算制度を使うか小規模宅地等の特例を使うかなど考えましょう。

小規模宅地等の特例は、条件を満たせば80%OFFなのでお得です。

まとめ

将来、相続が発生するときに税金がかかる制度なので注意が必要です。

しかも、その価値は「相続時非課税制度を使った時点」の評価になります

参考資料:秋山税理士事務所YouTube

https://youtu.be/RZ1UDJu0xCc